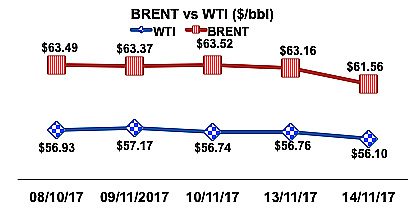

Precios del crudo que no se veían desde 2015 se alcanzaron durante la semana: el Brent rozó los US$64 por barril, pero retornó a los US$63,50 y el WTI alcanzó los US$57,17. Fundamentalmente el explícito respaldo de Arabia Saudí de prolongar el recorte de suministro del OPEP y NOPEP durante todo 2018 y los datos sobre una disminución de los inventarios de crudo en el verano y otoño particularmente en los EEUU según Bloomberg a niveles de enero 2016, explican el resultado. Otro factor es la disminución de exportaciones de Arabia Saudí a los EEUU: en octubre los EEUU solo importaron 525 bpd crudo saudita, cuando hace 10 años importaban 1,5 millones de bpd. Es importante también considerar como los EEUU viene aumentando en los últimos 12 meses y de manera continúa su producción interna, en especial la de “shale oil” que en octubre añadió otros 80 mil bpd.

Al comienzo de esta semana, la AIE baja su previsión de demanda 2018 en 100 mil bpd, para un incremento total de 1,3 millones de bpd; este incremento sería suplido por los NOPEP, según la agencia. La OPEP efectúa un ajuste a la proyección de 2018 en 130 mil bpd para un total de 1,51 millones de bpd. La demanda global 2018 se estima en 98,5 millones de bpd. En conclusión, hay un aumento de la producción en los EEUU, y el rebalanceo del mercado viene por reducción de los inventarios.

La agencia FITCH, asume para su Outlook en 2018, que el promedio de los precios del crudo no cambiarían significativamente con respecto a 2017, y que la recuperación del Brent por encima de los US$60 podría no ser sostenida para el próximo año.

Lea también: A un paso del default

La IEA. En estas notas hemos venido indicando como el mercado petrolero ha tenido un cambio estructural por la incorporación de una nueva oferta de crudo producto de la recuperación de reservas, el fraccionamiento hidráulico reflejado en la producción de shale oil. La Agencia Internacional de Energía, en su World Energy Outlook, indica que los EEUU será una fuerza dominante en el mercado petrolero por los próximos años y la de mayor aumento para el suministro de crudo y gas. El Director Fatih Birol, señaló que habrá un aumento significativo de la producción de shale oil en las próximas décadas y los EEUU marcarán la diferencia, con una oferta que se incremente en 105 mil millones de barriles. La IEA proyecta un precio del crudo para 2025 de US$83 por barril y para 2040 estima US$111 por barril. Lo anterior, no significa que los países productores de la OPEP serán reemplazados, pero determina la necesidad de una estrategia diferente por el cambio estructural del mercado.

Según el boletín de la OPEP del mes de noviembre, Venezuela tocó en octubre su nivel más bajo en 28 años: si se consideran las fuentes secundarias, la producción fue en octubre 1.863 millones de bpd.; si se trata de fuentes directas, la data indica 1.955 millones de bpd. Con estos datos, Maduro inicia las actividades de la Comisión para la renegociación de la deuda y es evidente que si al volumen de producción de 1,8 millones de bpd se le resta el consumo en el mercado interno conservadoramente de 0,6 millones de bpd, el suministro a Petrocaribe y Cuba de 0,2 millones de bpd y China 0,5 millones de bpd – sólo habría 600 mil bpd para cubrir costos de operación de PDVSA, e incluir a nivel país el pago de la deuda más las necesidades de importación de bienes y servicios. Por lo tanto, el Flujo de Caja es deficitario y el default es inevitable.

La respuesta de las agencias calificadores de riesgo tradicionales como S&P. Fitch y hasta la calificadora china Dagong puso en revisión negativa la deuda venezolana. En el mercado financiero no hay claridad en cuanto a la propuesta de la Comisión, no hay conocimiento de un programa de ajustes, de proyecciones económicas, y además como señalamos la semana pasada, las instituciones financieras no están en disposición por los efectos de las sanciones. La renegociación implica la emisión de deuda que reemplace la anterior y esa posibilidad en el mercado americano no es posible y tampoco el mercado europeo está disponible. La realidad del país es no contar con los recursos para pagar las obligaciones pendientes del 2017, como en todo 2018. También se escucha en la comunidad financiera, la estrategia del gobierno por el default: que se promueva entre los acreedores un movimiento y de esta manera lograr se alivien medidas de la administración Trump y de la UE, lo cual desde nuestro punto de vista es una estrategia equivocada. Para los acreedores, es imprescindible cumplir con todos los requisitos legales incluida la aprobación de la Asamblea Nacional, por ello la supuesta apertura hacia un Diálogo. Sobre la deuda de Rusia al igual que Brasil, buscan el mecanismo del Club de Paris para garantizarse el pago, este será un proceso cuyos resultados aun están por verse. China, en donde el pago de la deuda está garantizado con la entrega de crudo, ante la situación de PDVSA, también está complicada en materia de los pagos. En todo caso la ejecución de garantías colaterales y la exigencia de nuevas, serán parte de lo que veamos en los próximos días.

Twitter@JFernandeznupa