*Anuncian que utilizarán el Petro para vender a cambio de esa “moneda” petróleo de PDVSA, pero si se trata de clientes en los EEUU, les aplicarían sanciones, los europeos con la incertidumbre y los riesgos implícitos tampoco utilizarán al fracasado Petro, a los rusos y a los chinos los barriles que se “venden” son para pagar deudas, por lo tanto no hay pagos por compras.

El precio del crudo repunta durante marzo, con una subida para el Brent de US$1 por barril, mientras que el WTI aumentó en US$0,56 por barril. La geopolítica tuvo influencia importante durante el mes para este resultado. En especial en el caso de Irán dos factores se sumaron: la posibilidad de imponer nuevas sanciones por parte de la administración del Presidente Trump y la tensión entre los saudís e iraníes, donde el príncipe saudita, Muhammed bin Salman, declaró que su país está dispuesto a tener armas nucleares en el caso de que Irán desarrolle armamento de este tipo. También influyó desde el punto de vista de suministro, el efecto de la caída de la producción de Venezuela, favoreciendo el alto porcentaje de cumplimiento de reducción de suministro de la OPEP-NO OPEP.

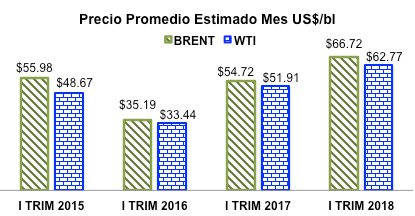

Como se observa en el siguiente cuadro, el precio promedio del I trimestre en 2018 es el mayor obtenido desde 2015 y una recuperación significativa desde el I Trim. 2016. El precio promedio del trimestre refleja el resultado del acuerdo OPEP-NO OPEP, cuyo objetivo de balancear el mercado para aumentar el precio ha sido positivo.

Para los países del Golfo encabezados por Arabia Saudí es necesario un mayor precio, debido en parte para maximizar el valor de ARAMCO para de esta forma monetizar al mayor nivel el 5% de la OPA que se espera sea a finales del 2018 o principios de 2019, como hemos citado en estas notas.

Según Oil Price, los niveles de inventarios en exceso de los países que forman parte del OCED son de aproximadamente 50 millones de barriles, como referencia el año pasado se estimaron en 300 millones de barriles. Las perspectivas de aumento de la demanda en 2018 se estiman en 1,7 millones de bpd, uno de los aumentos más alto por efecto de las expectativas de crecimiento económico global. Esta demanda sería satisfecha por productores independientes como los EEUU, quien según los datos de la AIE para la semana terminada el 23 de marzo produjo 10.446 millones de bpd; según otras fuentes Rusia produjo 10,97 millones de bpd en marzo, un aumento de 20 mil bpd con respecto al mes de febrero. También el mercado menciona la posibilidad de Aramco de ofrecer descuentos al mercado asiático según Bob Yawger, Director de Futuros para el sector energía de Mizuho.

En consecuencia de lo anterior, el tema de una “Guerra Comercial”, por la aplicación de aranceles entre los EEUU y China tendrá un efecto en la demanda global de petróleo por su presencia en las economías y por ende los precios del crudo se verán afectados hacia la baja, como ya es el resultado en estos primeros días de abril.

China

El mayor importador de petróleo en el mundo hoy en día es China: el volumen está por el orden de los 8,4 millones de bpd. En su estrategia de internacionalizar el Yuan a partir de finales de marzo abre en Shanghái el mercado de futuros de petróleo para cotizar el crudo y ser un competidor para cotizar el crudo en una moneda diferente al US$. Según Bloomberg la capacidad de la bolsa en Shanghái es de alrededor de 200 mil millones de yuanes, es decir unos US$30 mil millones aproximadamente. El operador del mercado será el INE (International Energy Exchange). Entre los primeros clientes se encuentran las comercializadoras Glencore, Trafigura y Freepoint. Todavía existen dudas sobre el funcionamiento sobre los contratos de futuro pues la intervención del gobierno chino en la actividad es un riesgo. A modo de incentivar la participación, las operaciones tienen beneficios fiscales para sumar inversionistas en las operaciones de futuros. Otra visión, es la del banco de inversión Julius Baer: “El trading de petróleo y las materias primas está en general muy establecido en dólares estadounidenses. El lanzamiento de este contrato se ha retrasado durante un tiempo, lo que puede ser indicio de que el interés es bastante limitado. Hay otras medidas que parecen más relevantes para la internacionalización del yuan.”

Venezuela

Tal como señala la nota de Reuters, varios países latinoamericanos lanzan opciones al mercado para la inversión en el sector petrolero, entre ellos: México, Brasil, Argentina, Ecuador, Colombia, Guyana y hasta el Uruguay. Según Reuters, se trata de más de 1100 bloques y las condiciones para la inversión se han flexibilizado por la vía de contratos de beneficios compartidos, programas de exploración y metas de producción consensuadas. No es sorpresa la ausencia de Venezuela, pues las condiciones actuales de orden político, económico y social no son atractivas para los inversionistas del sector. La inestabilidad, la inseguridad jurídica, son evidentes. El régimen insiste en su estrategia por la participación rusa vía Rosneft o de los chinos, pero las razones de rusos y chinos son de carácter geopolítico, o para asegurar el pago de las deudas, no para el desarrollo y ampliación del sector petrolero y del gas. A la deuda de PDVSA y del país que está en mora según algunas fuentes en US$1,9 mil millones, durante abril se le suman otros US$800 millones por pagar, lo cual nos muestra un cuadro de inviabilidad económica. Es por ello que los expertos señalan como la declinación de la producción es altamente factible y la recuperación de producción perdida es poco probable.

El suministro de combustibles al mercado interno se puede complicar aun más, por la necesidad de importar componentes debido a que el estado del sistema de refinación venezolano está por el piso. Al respecto, en los últimos días varios reclamos han aparecido en las redes sociales sobre el daño a los carros por la gasolina de alto octanaje, supuestamente importada con calidad de gasolina de invierno. Efectivamente, en los países con cuatro estaciones existen dos tipos de gasolina (verano e invierno), básicamente esto ocurre por la evaporación, volatilidad del combustible. Por tal razón, las mezclas de los componentes para la gasolina se modifican para minimizar el efecto de volatilidad. En consecuencia de lo anterior, el cambio de mezclas de los componentes produce la gasolina de invierno o de verano, y no debe traer efectos en los motores, quizás algún efecto podría haber en el rendimiento, es decir gasolina consumida por kilómetro. Si existen o hay problemas con la gasolina importada de alto octanaje en Venezuela bajo la premisa del cumplimiento de las especificaciones de calidad, en opinión de expertos refinadores, se podría deber a contaminación de la gasolina, el cual pudo haber ocurrido al cargarla en el buque o a su descargo en puerto venezolano, lo cual implicaría una falla en la inspección. Suponemos que el M/G Manuel Quevedo, Ministro y Presidente de PDVSA, debe conocer estos aspectos de calidades de gasolina, inspección de cargamentos y de contaminación de productos. En todo caso la situación representa un problema de gestión y estando PDVSA involucrada en tantas denuncias de corrupción, quedando la duda entre los consumidores que se han visto afectados.

En días pasados el presidente Nicolás Maduro autorizó a PDVSA el cobro de exportaciones en PETRO, uno se pregunta cuáles serán los clientes que utilizarán esa moneda para efectuar compras, porque si se trata de clientes en los EEUU, les aplicarían sanciones, los Europeos con la incertidumbre y los riesgos implícitos tampoco utilizarán al fracasado PETRO, a los rusos y a los chinos los barriles que se “venden” son para pagar deudas, por lo tanto no hay pagos por compras. Asumimos que socios como Chevron-Texaco, no utilizarán el PETRO como moneda para que PDVSA honre sus obligaciones así como tampoco puede obligar a la venta con la cripto-moneda. En conclusión, este es otro de esos anuncios que más bien se parece a una publicidad engañosa. El PETRO es un intento fracasado de buscar financiamiento y que sea un instrumento para la corrupción.

Por último, sobre los casos de corrupción cuyos juicios se están llevando a cabo en territorio de los EEUU, se ha hecho público el expediente de la Corte del Distrito Sur de Texas, que involucra a los empresarios RIncon-Shiera; se espera una sentencia en base a la Ley de Prácticas Corruptas en el Extranjero (FCPA). El caso judicial involucra a una red de funcionarios en PDVSA, entre ellos: Nervis Villalobos, Luis Carlos de León, Rafael Reiter. El daño mil millonario a la nación y a PDVSA, derivado del expediente, muestra como de forma hasta descarada se apropiaron de recursos, transferencias, comisiones, compra de inmuebles, carros, viajes, etc. Inclusive hay relaciones con el caso del Banco de Andorra, esta trama en donde aparece el nombre de Eudomario Carruyo. Dado los nombres de los involucrados, es inevitable asumir la relación con Rafael Ramírez, quien posiblemente salió de los EEUU a destino desconocido, tanto por las acusaciones que la supuesta revolución le tiene, así como por este escandaloso caso de corrupción.

Twitter@JFernandeznupa